Saytdan ma'lumot izlash

O'zbekiton Respublikasi hududlari

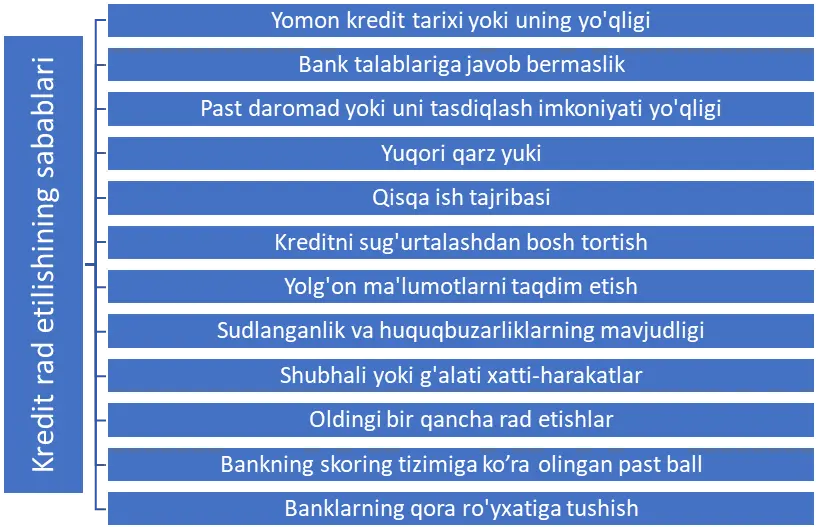

Kredit rad etilishining TOP-12 sababi

Banklarning ketma-ket u yoki bu mijozga kredit berishdan bosh tortishi holatlari yetarlicha. Bunday vaziyatlar turli sabablarga ko'ra kelib chiqishi mumkin.

Bank xodimining ijobiy yoki salbiy qaror qabul qilishiga qanday omillar ta'sir qilishi haqida ma’lumot beramiz.

Nima uchun kredit berilmaydi: banklar rad javobining asosiy sabablari

Ba’zi hollarda rad javobining sababchisi mijozning o’zi hisoblanadi – u nimadirni noto'g'ri qilayotgan bo’ladi. Ammo ko’pincha banklar mijozning ishonchliligini o'z talablari asosida tekshirib kredit berishdan bosh tortadi. Bunday muvaffaqiyatsizliklarning eng asosiy ehtimoliy sabablarini ko'rib chiqamiz.

Yomon kredit tarixi yoki uning yo'qligi

Kredit olish uchun arizani ko'rib chiqishda bank xodimi yoki bank avtomatlashtirilgan tizimi Kredit byurosiga so'rov yuboradi. Bu bank mijozlarining kreditlari va boshqa ba'zi majburiyatlari to'g'risidagi ma'lumotlarni to'playdigan va tizimlashtiradigan tashkilotdir.

Kredit byorosiga quyidagi ma'lumotlar yuboriladi:

- ajratilgan kreditlar va ular bo'yicha mavjud qarzdorlik;

- mikrokredit tashkilotlaridagi qarzlar to'g'risida ma’lumot;

- chakana savdo nuqtalaridagi muddatli to'lovlar to'g'risida ma’lumot;

- taqdim etilgan garov va kafilliklar (birgalikda qarz oluvchi) to'g'risida ma’lumot.

Agar muddati o’tgan qarzdorliklar mavjud bo'lsa, bank xodimi arizachini ishonchsiz deb hisoblaydi va unga kredit berishdan bosh tortishi mumkin.

Kredit tarixi yo’qligi ham salbiy omil sifatida qabul qilinishi mumkin. Bunday vaziyatda bank xodimi arizachining kredit uchun qanchalik mas'uliyatli ekanligini baholay olmaydi, shuning uchun mijozga kredit berishdan bosh tortishi yoki boshqa kredit shartlarini taklif qilishi mumkin.

Odatda banklar yangi mijozlar uchun kichik miqdorlarda kredit beradi. Agar berilgan kredit muvaffaqiyatli qaytarilsa, kattaroq kreditlar ham beriladi.

Qarz oluvchiga qo'yiladigan talablarga mos kelmaslik

Ko'pincha odamlar kredit berish shartlariga e'tiborsiz bo’ladilar. Ularga mos kelmaslik, albatta, kredit berilmasligiga sabab bo'ladi. Banklar qarz oluvchilarga ma'lum talablarni qo'yadi. Masalan:

Qarz oluvchining minimal va maksimal yoshi. Misol uchun, agar ariza beruvchi 21 yoshdan kichik yoki 60 yoshdan oshgan bo'lsa, ba'zi banklar kredit bermaydi. Yoki O'zbekiston Respublikasi fuqaroligining yo'qligi - ko'pgina banklarda boshqa davlat fuqarolari uchun kreditlar mavjud emas.

Bank xodimi rad etish sababini tushuntirishi shart emas, shuning uchun mijoz o’zining qarz oluvchi sifatida barcha talablarga javob berishi yoki bermasligini mustaqil ravishda tekshirishi kerak. Bundan tashqari, yomon kredit tarixidan farqli o'laroq, talablarga javob bermaydigan mijozning arizasi tizim tomonidan darhol rad etiladi, bank uni hatto tekshirmaydi.

Past daromad yoki uni tasdiqlash imkoni yo’qligi

Agar ko'rsatilgan daromad bank uchun past bo'lib tuyulsa, banklar birin-ketin kreditni rad etishlari mumkin. Bundan tashqari, bu holatda nafaqat ish haqi va boshqa daromadlar miqdori, balki ularning qayday qismi kredit bo’yicha oylik to'lovni to'lashga sarflanishi ham hisobga olinadi.

Bir qator kredit dasturlari uchun daromadni tasdiqlovchi hujjatlarni taqdim etish zaruriy shartdir. Agar bu talab bajarilmasa, bank kredit berishdan bosh tortadi. Gap shundaki, bank xodimi qarz oluvchining daromadlari va xarajatlari o'rtasidagi nisbatni hisoblab chiqadi va bunda faqat rasmiy daromadlar hisobga olinishi mumkin. Demak, agar mijoz daromadini tasdiqlay olmasa, bank shunchaki uning arizasini tasdiqlay olmaydi.

Yuqori qarz yuki

Kredit berish to'g'risida qaror qabul qilishda, banklar har doim qarz oluvchi keyinchalik to'lovlarni amalga oshirish imkoniyatini baholaydi. Buning uchun qarz yuki ko'rsatkichi hisoblanadi. Bank barcha kreditlar bo'yicha o'rtacha to'lovning (shu jumladan ariza topshirilayotgan kredit bo’yicha ham) o'rtacha oylik daromadga nisbatini hisoblab chiqadi.

Bunday holda, hisoblashda quyidagi ko'rsatkichlar hisobga olinadi:

- qarz oluvchining rasmiy daromadlari miqdori - ya'ni aynan rasmiy va tasdiqlangan;

- boshqa banklardagi barcha kreditlar bo'yicha oylik to'lovlar;

- mijoz yangi kredit bo'yicha amalga oshiradigan to'lov.

Kreditlar bo'yicha barcha to'lovlar daromadning 50-70% dan oshmasligi kerak. Ya’ni, mijoz oyiga 10 million so‘m maosh olsa, kredit to‘lovi esa har oy 8 million so‘m bo‘lsa, banklar kredit bermasligi aniq.

Ish tajribasining kamligi

Kredit ma'qullanmasligining sabablaridan biri bu minimal talab qilinadigan ish tajribasining yo'qligidir. Banklarning mantig'i oddiy: inson bir joyda qancha uzoq ishlasa, uning mas'uliyati shunchalik ko'p, ya'ni u kreditni muntazam to'laydi. Shuning uchun oxirgi ish joyida minimal ish staji belgilanadi.

Ko'pincha bu 4-6 oyni tashkil etadi, ammo istisnolar bo'lishi mumkin, ular qarz oluvchiga qo'yiladigan talablarda ko'rsatiladi. Ba'zida banklar ish stajiga qo'yiladigan talablarni umumiy (1 yildan) va oxirgi ish joyidagi (6 oydan) stajga ajratadi. Agar ish tajribasi ushbu chegaradan past bo'lsa yoki uni tasdiqlash imkoni bo'lmasa, kredit olish imkoniyati keskin pasayadi.

Kreditni sug'urtalashdan bosh tortish

Kredit bo'yicha garov taqdim etilganda garovni sug'urta qilish majburiy shartdir. Ko'p hollarda banklar ular bilan hamkorlik qiladigan sug'urta kompaniyalarining sug'urta xizmatlarini taqdim etadilar. Bu bank uchun ham, mijoz uchun ham qulay. Ammo ba'zida mijozlar taklif qilingan sug'urtadan voz kechishadi. Aynan shu sabab ariza bo'yicha salbiy qaror qabul qilinishiga olib kelishi mumkin.

Bank kreditni rad etish sabablarini tushuntirishga majbur emasligi sababli, uni qonunni buzganlikda ayblash deyarli mumkin emas.

Yolg'on ma'lumotlarni taqdim etish

Har xil turdagi ma'lumotlar yolg'on ma'lumot sifatida qabul qilinishi mumkin:

- Arizada shaxsiy ma’lumotlarni noto’g’ri yozish;

- aloqa ma'lumotlaridagi xatolik;

- ko'rsatilgan daromad va haqiqiy daromad o'rtasidagi nomuvofiqlik va boshqalar.

Ish joyi bankka shubhali bo'lib ko'rinsa ham kredit rad etiladi. Misol uchun, agar siz statsionar telefon raqamini ko'rsatsangiz, bank ish beruvchining uydirma ekanligi yoki uning rasmiy idorasi yo'qligi deb qaror qabul qilishi mumkin.

Huquqbuzarliklarning mavjudligi

Har qanday kreditor har doim turli kanallar orqali potentsial mijozning ishonchliligini tekshirishga harakat qiladi va shuning uchun uning qonunlarga bo'lgan munosabatini hisobga oladi. Murojaatni ko'rib chiqishda quyidagilar e'tiborga olinadi:

- sudlanganlik;

- huquqbuzarliklar;

- to'lanmagan ma'muriy jarimalar.

Bank oldin sudlangan shaxsni rad etishi shart emas, lekin ehtimoli yuqori. Bundan tashqari, mijoz bankni aldamasligi va sudlanganligi borligi haqidagi savolga, agar u bor bo'lsa, salbiy javob bermasligi muhimdir.

Shubhali yoki g'alati xatti-harakatlar

Agar ofis, savdo nuqtasi yoki bank filialida kredit berilsa, bu omil menejerlar tomonidan hisobga olinadi. Nima sababli bank xodimlari kreditni rad etishlari mumkin:

- tartibsiz tashqi ko'rinish;

- alkogol bilan zaharlanish belgilari;

- shaxsiy ma'lumotlarini taqdim etishda noaniqlik;

- haddan tashqari tashvish.

Agar moliya muassasasi xodimida arizachining to'lov qobiliyatiga yoki uning rostgo’yligiga shubha tug'ilsa, u sabablarni oshkor qilmasdan kredit ajratishni rad etadi.

Murojaat onlayn tarzda tuzilgan va telefon orqali tekshirilgan taqdirda ham bank mijozning xatti-harakatidagi “g‘aroyiblik” – ikkilanib gapirish yoki sarosimaga tushishni hisobga oladi.

Oldingi bir qancha rad etishlar

Kredit tarixida mijozning banklar va mikrokredit tashkilotlariga murojaat qilgan barcha arizalari qayd etiladi. Bundan tashqari, natija ham o'sha yerda aniqlanadi - unga kredit ma'qullanganmi yoki rad etilganmi.

Shuning uchun, boshqa bank, arizani ko'rib chiqib, o'tmishdagi rad javoblari haqidagi ma'lumotlarga e'tibor beradi. Bank uchun qisqa vaqt ichida ketma-ket qabul qilingan rad javoblari qarz oluvchining shubhali ekanligi haqida signal bo'lib xizmat qilishi mumkin.

Shunga ko'ra, "muammoli" qarz oluvchi cheksiz aylanaga tushib qolish mumkin – arizalar bo'yicha salbiy qarorlar qanchalik ko'p bo'lsa, kelajakda yana rad javobini olish xavfi ham shunchalik yuqori bo'ladi.

Bankning skoring tizimiga ko’ra olingan past ball

Har bir bankda mijoz turli mezonlar bo'yicha baholanadi. Qarz oluvchini baholagan holda, bank turli bandlar bo'yicha shartli ballarni hisoblab chiqadi, so'ngra ularni umumlashtiradi va natija asosida qaror qabul qiladi. Uni aniqlash uchun bank quyidagi ma'lumotlarni hisobga oladi:

- Mijozning jinsi va Yoshi;

- Oilaviy ahvoli;

- Kasbi;

- Yashash joyi;

- Daromadi miqdori;

- Kredit muddati va boshqalar.

Ma'lumki, skoringda banklar kommunal to'lovlar uchun qarzlar yo'qligini, mijoz egalik qiladigan avtomobil modeli va hatto ijtimoiy tarmoqlardagi profillar ma'lumotlarini ham baholashlari mumkin. Agar ball past bo'lsa, kredit olish uchun ruxsat olish qiyin bo'ladi.

Shu bilan birga, banklar mijozlarni qanday baholashlari haqida aniq ma'lumotlarni oshkor etmaydilar – aks holda firibgarlik maqsadida ma'lumotlardan foydalanish holatlari yuzaga kelishi mumkin.

Banklarning qora ro'yxatiga tushish

Ba'zi moliya institutlarida "qora ro'yxat" mavjud. Banklar uchun potentsial foyda keltirmaydigan qarz oluvchilar u yerga tushadi. Masalan, oylik to'lovlarda ko'p kechikishlarga yo’l qo’ygan mijozlar. Ko'pincha kreditni muddatidan oldin va qisqa vaqt ichida qaytaradiganlar ham qora ro'yxatga kiritilishi mumkin – bank ular bilan kam daromad oladi, shuning uchun boshqa kredit berish foydasizdir.

Bitta bank kredit tarixidagi ma'lumotlarga asoslanishi mumkin, ikkinchisi qo'shimcha tekshiruvlarni amalga oshirishi mumkin. Muhimi shundaki, mijozning bunday ro'yxatda mavjudligi unga kredit ajratilishi bo’yicha ijobiy qaror qabul qilinishi imkoniyatlarini keskin kamaytiradi. Agar biror kishi faqat bitta bankning "qora ro'yxati" da bo'lsa, boshqa bankka kredit olish uchun murojaat qilish mumkin.

Nega yaxshi kredit tarixi bo’lganda ham kredit ma'qullanmaydi?

Toza kredit tarixi ham kredit arizasi bo'yicha ijobiy qarorning kafolati emas. Nima uchun banklar yaxshi tarixga ega bo'lgan mijozlarga kredit berishdan bosh tortadilar:

- ariza beruvchining bank talablariga yoki ichki tartib qoidalariga mos kelmasligi;

- xatolar bilan yozilgan ariza;

- arizachiga berilgan ko'plab kreditlar va mikroqarzlar va boshqalar.

Ariza bo'yicha nega salbiy qaror qabul qilinganligini aniqlash befoyda - bank buni tushuntirishga majbur emas. Buning o'rniga, mumkin bo'lgan sabablarni o'zingiz aniqlashga harakat qiling va kredit olish imkoniyatini oshirish uchun choralar ko'ring.

Depozit.uz sayti orqali kreditga layoqatlilikni tekshirish xizmati yordamida esa bank qanday sababga ko‘ra kredit berishdan bosh tortishi mumkinligini oldindan bilib olishingiz mumkin. Bundan tashqari, ushbu xizmat mijozning parametrlari asosida mos kelgan kreditlarni tanlab beradi.

Depozit.uz Yangiliklari