Поиск информации на сайте

Города Республики Узбекистан

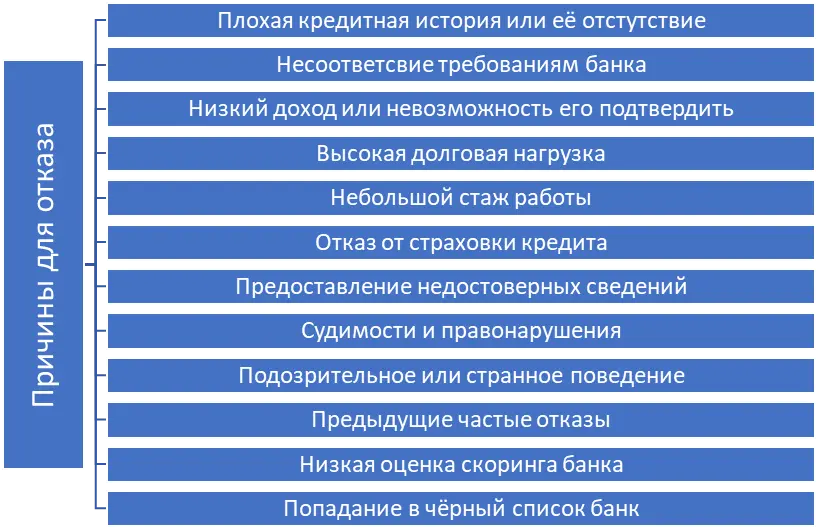

ТОП-12 причин отказа в кредите

Ситуации, когда в выдаче кредита отказывает банк за банком, не являются редкостью. Возникнуть они могут по разным причинам.

Расскажем, какие факторы влияют на принятие менеджером положительного или отрицательного решения.

Почему не дают кредит: основные причины отказа банков

Чаще всего в отказе виноват сам заявитель — он что-то делает не так. Но нередко банки дают отказ исходя из собственных представлений о благонадежности клиента. Рассмотрим наиболее вероятные причины подобных неудач.

Плохая кредитная история или ее отсутствие

Обрабатывая заявку на выдачу кредита, сотрудник банка или система делают запрос в Кредитное бюро. Это организация, которая собирает и систематизирует информацию о кредитах и некоторых других обязательствах клиентов банков.

В бюро поступают следующие данные:

- о выданных кредитах и имеющихся по ним задолженностях;

- о займах в микрокредитных организациях;

- о рассрочках в ритейловых торговых точках;

- о предоставленных залогах и поручительствах (созаёмщик).

Если имеются задолженности, сотрудник банка посчитает заявителя ненадежным и может отказать ему в кредите.

Отсутствие кредитной истории может также восприниматься отрицательно. В такой ситуации менеджер не может оценить, насколько ответственен претендент на заем, поэтому может отказать в его предоставлении или предложит другие условия кредитования.

Как правило, для совсем новых клиентов банки готовы выдавать небольшие суммы. И уже после успешного погашения этих долгов – выдавать более крупные.

Несоответствие требованиям к заемщику

Зачастую люди невнимательно читают условия предоставления кредитов. Несоответствие им обязательно станет причиной, почему не дают кредит. Банки устанавливают для заемщиков определенные требования. Это могут быть:

Минимальный и максимальный возраст получателя кредита. Например, некоторые банки не дают кредит, если заявитель моложе 21 года или старше 60. Отсутствие гражданства РУз – у многих банков кредиты не доступны для граждан других стран.

Сотрудник банка не обязан объяснять причину отказа, поэтому клиенту придется самостоятельно проверять, соответствует ли он всем требованиям к заемщику. Причем в отличие от плохой кредитной истории заявку клиента, который не соответствует требованиям, система отклонит сразу – банк просто не будет ее проверять.

Низкий доход или отсутствие его подтверждения

Банки один за другим могут отказать в кредите, если указанный доход им покажется низким. Причем учитывается не только размер зарплаты или иных поступлений, но и то, какая их часть уйдет на выплату ежемесячного платежа.

По ряду кредитных программ обязательным условием является предоставление документов, подтверждающих доход. Если этого не сделать, банк откажет в предоставлении кредита. Дело в том, что он рассчитывает соотношение между доходами и расходами заемщика, причем «зачесть» может только официальный заработок. Соответственно, если клиент не может подтвердить доходы, банк просто не сможет одобрить его заявку.

Высокая долговая нагрузка

Принимая решение о выдаче кредита, банки всегда оценивают, сможет ли заемщик потом вносить платежи. Для этого рассчитывается показатель долговой нагрузки. Банк вычисляет соотношение среднего платежа по всем кредитам (включая тот, на получение которого подается заявка) к среднемесячному доходу.

В этом случае в расчете учитываются такие цифры:

- сумма официального дохода заемщика – именно официального и подтвержденного;

- ежемесячные платежи по всем кредитам во всех остальных банках;

- платеж, который клиент будет вносить по новому кредиту.

Считается, что на все платежи по кредитам должно уходить не более 50-70% дохода. То есть, если клиент получает в месяц 10 млн. сум зарплаты, а платеж по кредиту составит 8 млн. сум ежемесячно, ему не стоит удивляться, почему ему отказывают в кредите во всех банках.

Небольшой стаж работы

Одна из причин, почему не одобряют кредит — отсутствие минимально необходимого стажа работы. Логика банков проста: чем дольше человек работает на одном месте, тем больше у него ответственности, значит он будет платить по кредиту исправно. Поэтому устанавливается минимальный стаж на последнем месте работы.

Чаще всего это 4-6 месяцев, но могут быть и исключения, они прописаны в требованиях к заемщику. Иногда банки делят требования к стажу на общий (от 1 года) и на последнем месте (от 6 месяцев). Если стаж меньше этого порога или его нельзя подтвердить, шансы получить кредит резко падают.

Отказ от страховки кредита

При предоставлении залога по кредиту, обязательным условием является страхование предмета залога. И во многих случаях банки предоставляют услуги страхования тех страховых компаний, которые имеют партнёрство с банками. Это удобно и банку, и клиенту. Но иногда клиенты отказываются от предложенного страхования. Именно этот отказ и может спровоцировать отрицательное решение по заявке.

А так как банк не обязан объяснять причины отказа в кредите, уличить его в нарушении закона будет практически невозможно.

Предоставление недостоверных сведений

Под недостоверными сведениями может приниматься различная информация:

- ФИО с ошибками в заявлении;

- ошибка в контактных данных;

- несоответствие указанного дохода реальным суммам и т. д.

Не дадут кредит и если место работы покажется банку подозрительным. Например, если не дать номер стационарного телефона, банк может решить, что работодатель вымышленный или не имеет офиса.

Наличие правонарушений

Любой кредитор всегда старается проверить благонадежность потенциального клиента по разным каналам, поэтому учитывает и его отношение к законам. При изучении заявки будут учитываться:

- Судимости;

- Правонарушения;

- неоплаченные административные штрафы.

Необязательно, что банк откажет человеку с погашенной судимостью, но такая вероятность велика. Также важно, чтобы клиент не обманывал банк и не отвечал отрицательно на вопрос о наличии судимости, если она у него есть.

Подозрительное или странное поведение

Этот фактор учитывается менеджерами, если кредит оформляется в офисе, торговой точке или отделении банка. Почему могут отказать в кредите:

- неопрятная внешность;

- признаки алкогольного опьянения;

- неуверенность при сообщении своих данных;

- излишняя тревожность.

Если у сотрудника финансовой организации возникнут сомнения в платежеспособности или добросовестности заявителя, он откажет в выдаче кредита, не раскрывая причин.

Даже если заявка оформляется онлайн и проверяется по телефону, банк будет учитывать «странности» в поведении клиента – неуверенную речь или путаницу.

Предыдущие частые отказы

В кредитной истории фиксируются все заявки, с которыми клиент обращался в банки и МФО. Причем там раскрывается и результат – одобрили ли ему заём или он получил отказ.

Поэтому другой банк, рассматривая заявку, обратит внимание на информацию о прошлых отказах. Для него частые отказы, полученные за короткое время, могут послужить сигналом — заемщик подозрительный.

Соответственно, «проблемный» заемщик рискует попасть в бесконечный цикл – чем больше отрицательных решений по заявкам, тем выше риск получать их и в дальнейшем.

Низкая оценка в системе скоринга банка

В каждом банке клиента оценивают по разным критериям, но это всегда определенная система скоринга. Оценивая заемщика, банк начисляет условные баллы по различным пунктам, а потом суммирует их и принимает решение с учетом оценок. Для ее определения банк учитывает такие данные:

- пол и возраст,

- семейное положение,

- профессию,

- место проживания,

- размер дохода,

- срок кредита и другие.

Известно, что в скоринге банки могут оценивать также отсутствие долгов по коммуналке, модель автомобиля, находящегося в собственности, и даже данные из профилей в соцсетях. Если скоринговый балл будет низким, получить одобрение на кредит станет трудно.

При этом банки не раскрывают точных данных о том, как именно оценивают клиентов – иначе недобросовестные заемщики попытаются манипулировать данными.

Попадание в черный список банков

У некоторых финансовых организаций есть «черный список». Туда попадают заемщики, потенциально невыгодные для банков. Например, имеющие множество просрочек по ежемесячным платежам. Те, кто часто погашает кредит досрочно, причем за короткое время, тоже могут попасть в черный список — с ними банк зарабатывает мало, потому выдавать очередной кредит невыгодно.

Один банк может ориентироваться на данные в кредитной истории (где это всё фиксируется), другой ведет дополнительно и собственный учет. Важно лишь то, что в конечном счете присутствие клиента в таком списке резко сократит ему шансы на положительное решение. А если человек в «черном списке» только одного банка, всегда можно попробовать обратиться к его конкуренту.

Почему не одобряют кредит при хорошей кредитной истории

Безупречная КИ не является гарантом положительного решения по заявке на кредит. Почему банки отказывают в кредите клиентам с хорошей историей:

- несоответствие заявителя требованиям или внутреннему регламенту;

- составленная с ошибками заявка;

- множество кредитов, кредитных карт и микрозаймов, оформленных на заявителя и т. д.

Бесполезно выяснять, почему конкретно было принято отрицательное решение заявки — банк не обязан это объяснять. Вместо этого лучше попытаться самостоятельно выявить возможные причины и принять меры, чтобы повысить шансы на получение кредита.

А с помощью услуги проверки кредитоспособности на сайте Depozit.uz можно заранее узнать по какой причине банк может отказать в выдаче кредита. Кроме того, сервис подберёт подходящие кредиты исходя из параметров клиента.